算術平均リターンしか知らなかった人間です…

最近あちこちで幾何平均リターンを目にして、やっと意味が分かってきました

端的に言うと、算術平均リターンは机上の空論で、幾何平均リターンは実際の現実的な利回りになる…みたいです

(ああ…端的に説明できない)

みらいあせっとさんの記事がとても分かりやすかったので、それに倣って幾何平均リターンを出し、モコ家の運用金額の再算出をしていきたいと思います!

幾何平均=算術平均-0.5×標準偏差^2

引用:東北投信

なっがいので、おいそぎの方はまとめへジャンプしてね

目標までの期間7年

大学費用は7年後

住宅ローンは5年後

学費に合わせて2030年末を目標とします

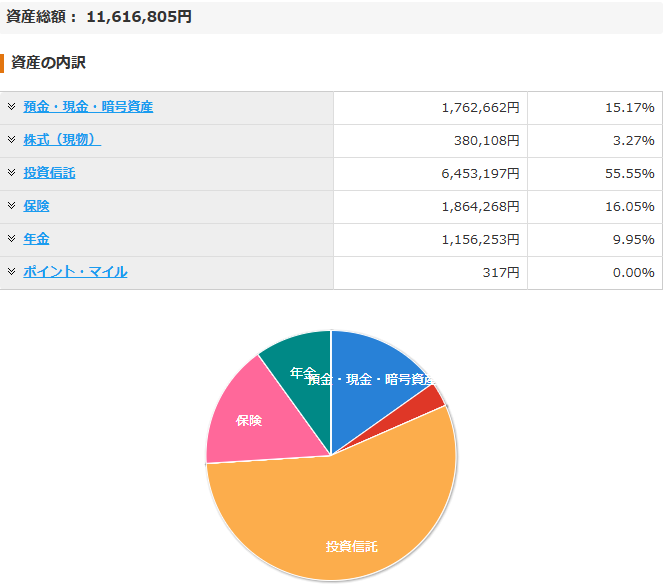

現在の資産状況

2023/07/23時点資産

現金・現物株式・年金・ポイントは今回おいておきます

資産総額11,616,805円のうち

・投資信託6,453,197円

・学資保険1,864,268円

この2項目で試算します

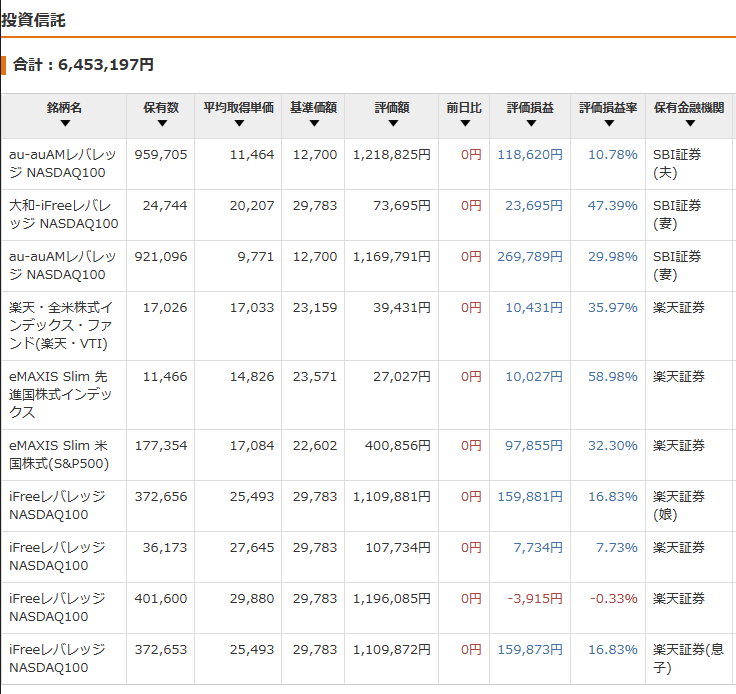

投資信託内訳

投資信託を試算 49,669,643円

| 資産区別 | 2023評価額 | 積立額/月 | 2030評価額 (算術平均) | 2030評価額 (幾何平均) | 年率 | インフレ考慮年率 |

| レバレッジNASDAQ100 | 5,985,883 750,000 | 0 | 22,630,266 | 18,358,416 | 17.40% | 15.40% |

| NASDAQ100 | 0 | 250,000 | 33,272,132 | 30,549,233 | 12.05% | 10.05% |

| S&P500 | 400,856 | 0 | 732,780 | 656,427 | 9.30% | 7.30% |

| 全米(VTI) | 39,431 | 0 | 71,161 | 63,650 | 9.08% | 7.08% |

| 先進国(MSCIKOKUSAI) | 27,027 | 0 | 46,923 | 41,917 | 8.47% | 6.47% |

| 合計 | 7,203,197 | 21,000,000 | 56,753,262 | 49,669,643 |

※2024年からは年間300万円(月25万)積立投資すると仮定

今年までレバナス、来年からはNASDAQ100を積み立てると仮定

(FANG+は検討中なのと、平均年利情報が少ない為)

★平均年率根拠は下記

平均年率からインフレ予想2%を差し引いた数値を年率として使用する

資産区別毎試算

レバレッジNASDAQ100 18,358,416円

現在の評価額+のこり5ヶ月の積立予定金額を加算した元金で計算

5,985,883+750,000=6,735,883

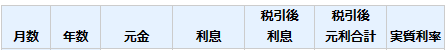

NASDAQ100 30,549,233円

S&P500 656,427円

全米(VTI) 63,650円

先進国(MSCIKOKUSAI) 41,917円

★平均年率根拠

ざっくり調べです

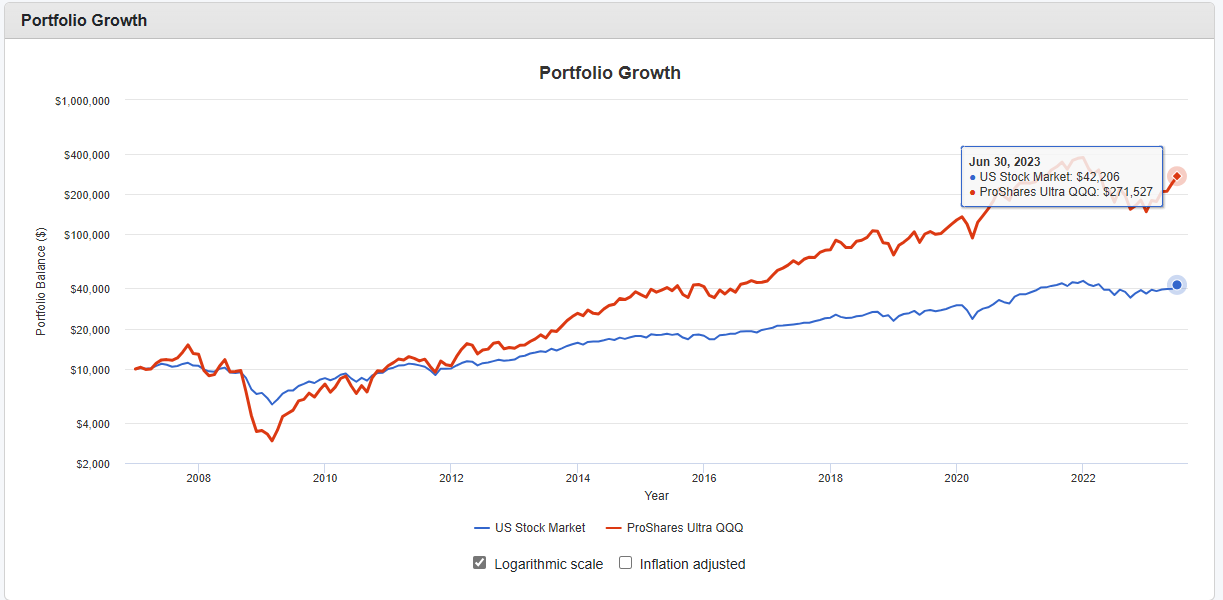

レバレッジNASDAQ100(QLD) 25.41%→17.40%

引用データをProSharesのものに変更しました

シャープレシオの求め方

引用:シャープレシオ(効率係数) / 大和アセットマネジメント株式会社 (daiwa-am.co.jp)

「(ファンドの平均リターン-安全資産利子率)÷標準偏差」で計算されます。

シャープレシオ0.69=平均リターン22.9%÷リスク(標準偏差)

リスクx=22.9%÷0.69=33.18

安全資産利子率わからない!

標準偏差の数字が欲しくてシャープレシオからなんとなく逆算しました!

とりあえずQLDのリスク(標準偏差)は33.18%で計算します!

17年年率リターン

リターン(算術平均)22.90%-0.5×リスク(標準偏差)33.18%^2

=幾何平均リターン17.40%

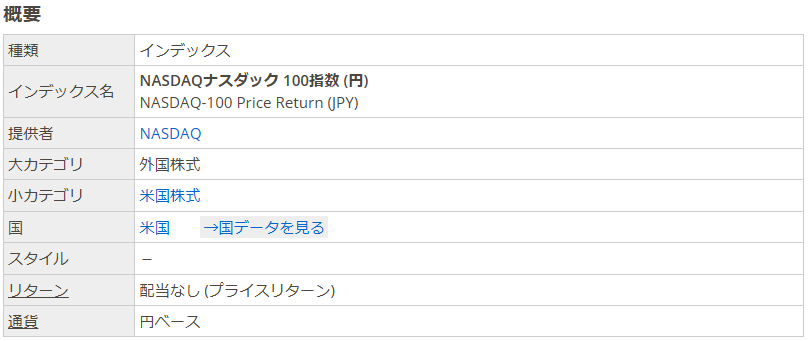

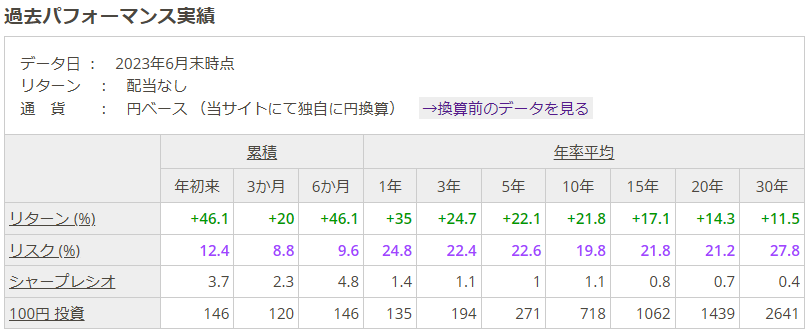

NASDAQ100 14.21%→12.05%

引用データを日本語のサイトに変更しました

ドットコムバブルを含めない為に、20年で見ます

20年年率リターン

リターン(算術平均)14.3%-0.5×リスク(標準偏差)21.2%^2

=幾何平均リターン12.05%

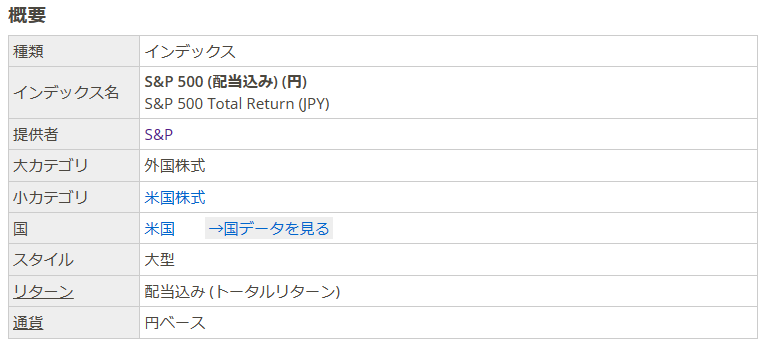

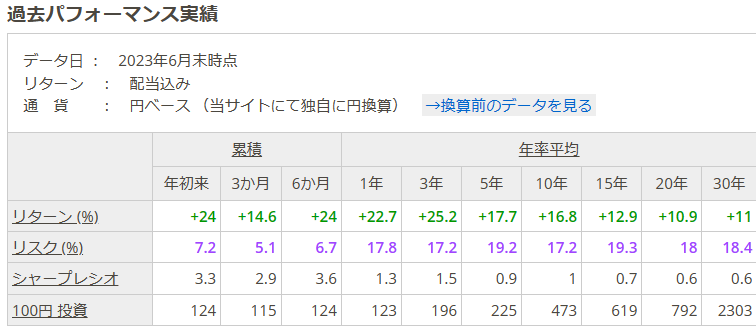

S&P500 11%→9.30%

30年年率リターン

リターン(算術平均)11%-0.5×リスク(標準偏差)18.4%^2

=幾何平均リターン9.30%

VTI 10.8%→9.08%

20年年率リターン

リターン(算術平均)10.8%-0.5×リスク(標準偏差)18.5%^2

=幾何平均リターン9.08%

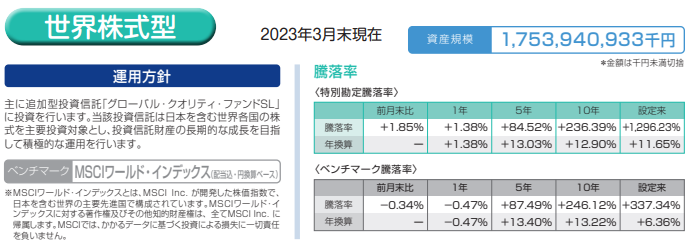

MSCI KOKUSAI 10.2%→8.47%

30年年率リターン

リターン(算術平均)10.2%-0.5×リスク(標準偏差)18.6%^2

=幾何平均リターン8.47%

学資保険の試算 6,333,912円

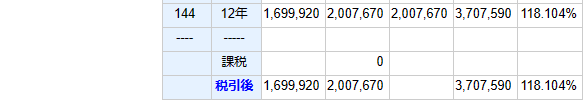

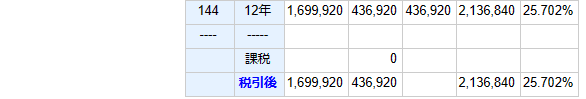

| 資産区別 | 積立額/月 | 2027払込 | 年率 | 2027運用額 | 2030運用額 | 手数料 | 返戻金 |

| 世界株式型50% | 11,805 | 1,699,920 | 11.65% | 3,707,590 | 5,160,216 | 16% | 4,334,581 |

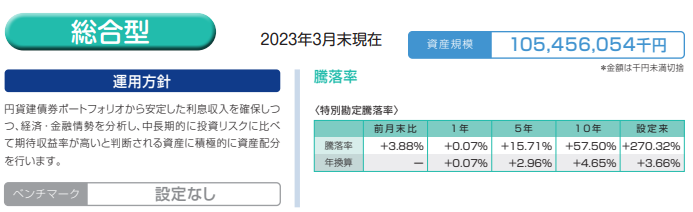

| 総合型50% | 11,805 | 1,699,920 | 3.66% | 2,136,840 | 2,380,157 | 16% | 1,999,331 |

| 合計 | 3,399,840 | 5,844,430 | 7,540,373 | 6,333,912 |

※契約日2016年~2027年まで12年×12ヶ月=144ヶ月

2028年から2030年までは運用のみ3年×12ヶ月=36ヶ月

ソニー生命の試算に変更はありません

【積立】世界株式型50% 3,707,590円

【積立】総合型50% 2,136,840円

【運用】世界株式型50% 5,160,216円

【運用】総合型50% 2,380,157円

平均年率 世界株式型11.65%+総合型3.66%

保険手数料 16%

下記記事より、払込金額から▲16%くらい差し引かれて解約返戻金になっていたので、ひとまず16%と仮定します

まとめ

2030年の投資信託 56,753,262円

49,669,643円

2030年の学資保険 6,333,912円

2030年の投資信託 49,669,643 2030年の学資保険 6,333,912 必要な学費(4年*2人)▲28,896,800 住宅ローン残高 ▲13,002,626 資産残高 14,104,129 ※一部課税される資産がありますが、計算が煩雑になる為省略しました

7年後に、2人分の学費と住宅ローンを仮に一括支払いしたとすると、資産残高が1410万円残る計算になりました

2000万円は残らなかったですね…

大丈夫!7年後は49歳だから、頑張ってもうちょっと稼いで老後資金を貯めます!

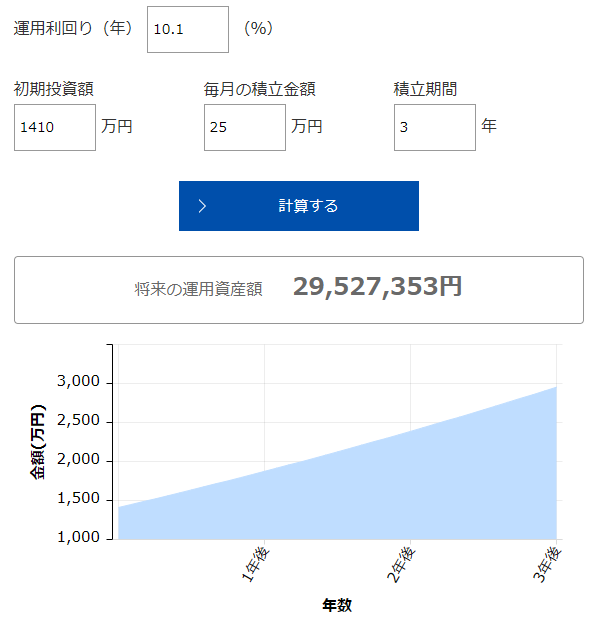

あと3年頑張ると、今から10年後には2950万円になってくれそうです!

(残った1410万が全部新NISAのNASDAQ100連動投資信託だとして)

ほらほら!

幾何平均リターン、大変勉強になりました

結構現実的なリターンになりましたね

あとでFANG+の場合とか、色々出してみて、夢ふくらませてニヤニヤしようと思いますw

夢想するの大好きなので

必要な学費

学費は下記記事の私立理系4年(授業料高騰+15%)+一人暮らし=14,448,400

住宅ローン残高

住宅ローン残高は、計算方法がよくわからないので、7年後に現在の月支払額を払い続けた残高で見ています

コメント