ソースは河童さんのブログです

しかも去年から変更していたようです

令和4年1月1日から、退職所得控除の扱いが変更されています。iDeCoの場合、拠出期間が5年以下(56歳以降にiDeCoを始めたとか途中で拠出停止したとか)の場合、一時金で受け取る際の税額計算式が変わります。

5年超の場合(従来)は、

課税所得=(資産額ー退職所得控除額)÷2

でした。これが5年以下だと、

資産額が300万円以下の場合

①課税所得=(資産額ー退職所得控除額)÷2資産額が300万円超の場合

引用元:河童のインデックス投資

②課税所得=150万円+資産額ー(300万円+退職所得控除額)

退職所得控除額

勤続年数20年以下

40万円×勤続年数

(80万円に満たない場合には80万円)

勤続年数20年超

800万円+70万円×(勤続年数-20年)

iDeCoの勤続年数は、加入者として掛金を拠出した月数になるそうです

iDeCoで増税に該当する拠出方法

こんなケースでこの増税が該当します

会社の定年は65歳とし、iDeCoだけ60歳一時金でもらうことにします

運用利回りは世界株式で年率5%と仮定します

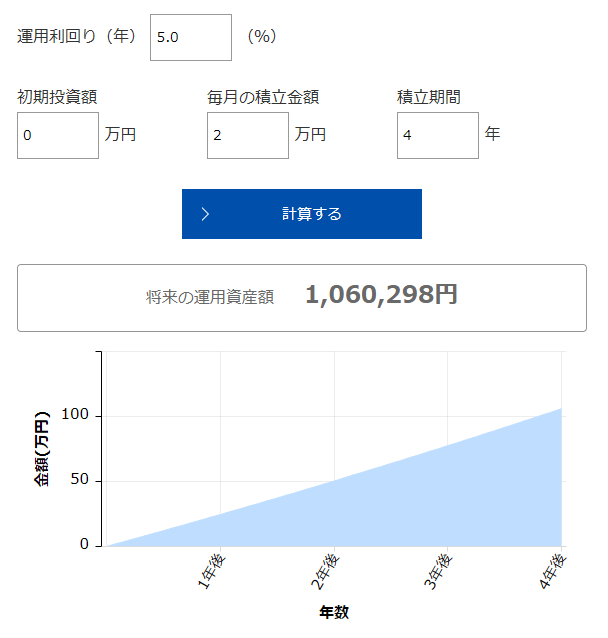

大卒が26歳から4年拠出する

4年拠出経過時点で、1,060,298円

やっぱりNISAだけでいっぱいいっぱいだ!

今後はNISAだけでいいから拠出やめよーってことで、以降掛金拠出停止し、運用指図者となります

この時点で30歳

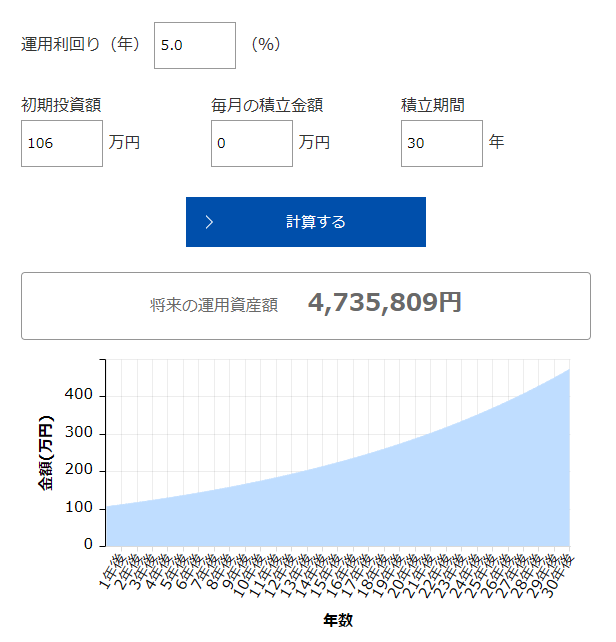

30歳から60歳まで運用指図者

60歳時点で、4,735,809円

資産額が300万円を超えてしまいました

②の式が該当することになります

退職所得控除

勤続年数20年以下

400,000×勤続年数4年=1,600,000

②課税所得

1,500,000+4,735,809-(3,000,000+1,600,000)=1,635,809

課税所得1,635,809!

iDeCo総資産の34%も課税所得がかかりますね…!

本当ですか!?

ちなみに①の計算式のままだったら…

①課税所得

(4,735,809-1,600,000)÷2=1,567,904

課税所得1,567,904

①から②に変わったことで、+67,905課税所得が増えてしまいました

①でも②でもそもそもなんですが、運用指図者になった期間が長いだけ、課税額が上がってしまいますね…!

iDeCoを始めてしまったら、少額でいいから細く末永く拠出を続けた方が良いのですね

新NISAがあるので、やっぱりiDeCoはこれからの人は始めない方が良いと思います

もう始めちゃった人は、私と一緒に月5,000円ずつ細々続けましょうか…

10年くらい拠出して、運用額と控除額見比べて、停止するか考えたいと思います

iDeCoの悪いところを復習!

①60歳まで資産を引き出せない!

②一度始めたら途中で解約することができない!

③前述の通り別に非課税ではない!

④拠出金の変更などは全て電話と郵送!

⑤拠出金の変更などもろもろの変更には数ヶ月を要する!

これからiDeCoを始める人は、上記の悪いところをしっかり加味して検討して下さい!

ちなみに新NISAなら…

①いつでも商品を売って現金化することができる ②途中で新NISAを解約することは可能 ③運用益は全て非課税 ④積立額の設定はいつでも証券会社のサイトで変更可能、急なスポット買いも可能 ⑤証券会社のサイトで変更した内容は即時反映

新NISAの非課税枠1800万円全て使っても現金が余ってしまう方以外は、とりあえず新NISAから始めましょう!よいこのおやくそくだよ!

コメント